"Se aggiungi poco al poco ma lo farai di frequente, presto il poco diventerà molto"

I mercati in cui si opera sono diversi: commodies (o criptovalute/materie prime), azionario (si investe in aziende), Forex (i mercati sono aperti dal lunedi a venerdi, il fine settimana la Borsa è chiusa. Esso riguarda le fiatcurrency: ovvero dollaro, sterlina, euro, franco svizzero, etc). In tutti i casi, si tratta sempre di mercati a somma zero: la somma dei profitti e delle perdite dei traders che vi operano è sempre zero a fine giornata. Infine una menzione sul mercato delle opzioni e dei future: permettono di fare Trading sul valore futuro atteso di un asset. Se immaginiamo di comprare il gas a 20$, alla scadenza prefissata guadagnerò se il prezzo supera i 20$ (opzioni call) o se scende sotto questa soglia (opzioni put). Sostanzialmente call permette di comprare ad un certo prezzo ad una scadenza prestabilita, invece put di vendere ad un certo prezzo ad una scadenza prestabilita. Lo strike è il prezzo che prevediamo raggiungerà il sottostante.

ALCUNI TERMINI PER INIZIARE

La parola spread rappresenta la differenza tra i prezzi di buy e sell su un exchange/broker. Molti exchange e broker permettono anche di operare in leva, cioè con un capitale che non si possiede (se ho 1000 dollari ed uso leva 3, posso lavorare con 3000, ovvero 2000 sono stati presi in prestito. Maggiore è il capitale preso in prestito e maggiori sono le possibilità di essere liquidati, ovvero di perdere tutto, in poco tempo). A livello grafico, ricordo che più si abbassa l'intervallo di tempo osservato, ovvero il time frame (da anni, mesi, settimane, giorni, ora, minuti) e meno saranno accurate le analisi.

I due parametri da settare sono sempre:

-take profit (soglia di prezzo che mi chiude l'operazione acquisendo il profitto)

-stop loss (quanto sono disposto a perdere)

Raggiunta una di queste due soglie, l'operazione verrà chiusa. Se spostiamo lo stop loss al prezzo di entry, si parla di break even. Rapporto rischio/rendimento (risk/reward) deve essere possibilmente superiore all'1:1. L'equity non è nient'altro che il profitto generato da ogni operazione svolta: l'equity line traccia proprio i nostri guadagni nel tempo (un andamento verso l'alto indica buone attività, uno irregolare o con cadute indica molte trade perse. In quest'ultimo caso, se essa assume un movimento negativo a ribasso si parla di drawdown).

Per recuperare un drawdown del 20%, serve un profitto almeno del 25%, per uno del 33% uno del 66% e per uno del 50% un profitto del 100%. Il tempo impiegato per ritornare in attivo è detto recovery time.

PROFILO DI RISCHIO

Per massimizzare i rendimenti e definire il profilo di rischio si usa il criterio di Kelly:

Si tratta di un rapporto tra profitto e capitale investito su una scommessa con possibilità di vincita del 50%. Vado a considerare probabilità di vincita e rapporto rischio/rendimento. Da questa formula otterrò una % quindi il totale delle operazioni eseguite non dovrà superare questa soglia.

Altri modelli utili e variazioni sono il modello Martingala (consiste nel raddoppiare sempre il capitale ogni volta che si perde, un po' quello che avviene su rosso/nero al Casinò), modello Fixed Fractional (lo stop loss dipende dai volumi acquistati, in base al proprio profilo di rischio), modello Percentage Of Volatility (la grandezza della posizione acquistata diminuisce all'aumentare della volatilità dell'asset), modello Fixed Ratio (il volume acquistato varierà ogni volta si raggiunge l'obiettivo prefissato/profitto chiamato delta; per ogni delta raggiunto moltiplicherò i volumi da acquistare per il livello sino a raggiungere l'obiettivo successivo), modello di Williams (è un modello che espone a grandi guadagni e grandi perdite: il profilo di rischio è raddoppiato ogni qual volta si raddoppia il capitale iniziale. Ad esempio 1.5%, 3%, 6%, 12% con il capitale che raddoppia ogni volta si raggiunge il target).

GRANDEZZA DELLA POSIZIONE E USO DELLA LEVA

Un metodo semplificato è avere un "R" (capitale di rischio per singola posizione), da calcolare sul capitale totale. Se ho 10000$ e un R del 2% vuol dire che da ogni posizione potrò perdere al massimo 200$, ovvero 10000 per 2/100 (cioè capitale perso se la posizione viene chiusa dallo Stop Loss). Per calcolare la grandezza della posizione (size), uso questa formula: R/Stop Loss. Sostanzialmente se il mio stop loss è -5%, calcolerò 200$/0.05=4000$ size (se ho più di 4000$ nel balance, posso evitare di usare la leva). Se ipotizziamo uno stop loss molto vicino (magari per scalping o trading orario) ad esempio dell'1%, farò 200/0.01=20000$ size (se ho 10000$ sul conto, dovrò utilizzare una leva 2x).

ANALISI TECNICA

La prima cosa da considerare sono: supporti (soglie in cui il prezzo ha rimbalzato, tornando a crescere) e resistenze (soglie in cui il prezzo ha invertito il trend tornando a scendere). Per tracciarle basta unire 3 punti con una retta toccando quella soglia.

Si parla di strutture statiche (rette orizzontali) e dinamiche (rette oblique, a causa di trend discendenti o ascendenti).

La rottura di supporti e resistenze può rompere la lateralità, proseguire il trend o invertirlo. Gli stop loss li posiziono sotto i supporti, invece i take profit sopra la resistenza. Più precisamente il take profit sarà sul supporto (se sono short) o sulla resistenza (se sono long). Lo stop loss sul supporto (se sono long) e sulla resistenza (se sono short).

TIPI DI CANDELE

Ricordo che ogni candela dipende dal timeframe scelto. Il timeframe di 15 minuti avrà una candela di quella durata (apertura e chiusura), quello di 1 ora avrà una candela di 1 ora e così via. Nelle candele sono riportati l'andamento decrescente (se prevalgono le vendite) e crescente (acquisti) rispetto al prezzo di chiusura della candela precedente.

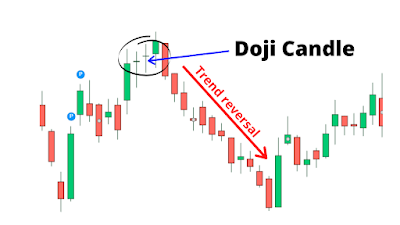

Doji: indicano incertezza e la debolezza di un trend: sono senza corpo e con ombre lunghe, long legged indicano estrema volatilità. In generale possono preannunciare l'inversione di un trend.

Marubozu: candela di decisione molto lunga e senza ombre. Sono segnali di forte direzionalità in quel dato trend.

PATTERN CON POCHE CANDELE

Hammer e Shooting star: evidenziano inversioni di trend ad una candela, sono formati da corpi piccoli e lunghe shadow.

Hanging man ed

inverted hammer: evidenziato, anche qui con una sola candela, l'inversione di un trend. Anche qui corpo piccolo ma shadow contraria al trend molto lunga.

Doji gravestone e dragonfly: simili alle precedenti ma con solo un'ombra. Il mercato ha respinto un trend e ci si prepara all'inversione.

Dark cloud e piercing line: formati da 2 candele con la prima in trend e la seconda che apre il gap nella direzione del trend ma poi va a muoversi in direzione opposta, finendo per chiudere oltre la metà della prima candela. Indicano che un forte trend è stato respinto in direzione opposta.

Three black crow e three white soldier: sempre in direzione contraria al trend precedente, continuano la loro corsa in senso inverso andando a chiudere sopra i massimi (white soldier) o sotto i minimi (black crow). Sono pattern di inversione molto potenti, visto che si rimangiano tutto quello che è stato fatto nella sessione precedente.

Engulfing bullish/bearish ed harami bullish/bearish: sono candele di inversione. Il corpo della seconda candela dell'engulfing ingloba quello della prima, invece nell'harami la seconda candela è contenuta nella prima.

Morning star ed evening star: sono pattern a 3 candele dove la prima segue il trend, la seconda sempre in trend ma con corpo molto più piccoli (accompagnata da diminuzione di volumi) e la terza che apre contro trend.

Rising tree e falling tree: sono formati da 5 candele, con le 3 successive alla prima che hanno corpo molto più piccolo (e possono essere laterali o anche contro-trend), tuttavia la quinta prosegue il trend in corso. Indicano che l'incertezza è stata vinta e il trend non è invertito.

PATTERN TREND MACRO

Servono per analizzare i trend in corso: impulsi rialzisti/ribassisti sono sempre seguiti da ritracciamenti di segno opposto, dopo di chè il prezzo andrà a formare una nuova struttura con successivo ritracciamento. Il trend prosegue se non vengono rotti i minimi/massimi precedenti e qualora il successivo impulso non riesca a superare quello precedente.

PATTERN DI CONSOLIDAMENTO: CANALI E TRIANGOLI

Sono di durata molto lunga, anche mesi/anni che rappresentano lateralità del mercato. Si sviluppano tra due strutture di prezzo e alla rottura di una di esse, formano il nuovo trend. Sono fasi di accumulazione (trend rialzista) o distribuzione (trend ribassista). Grossi volumi in un range ristretto fanno da prezzo di riferimento diventando un bottom locale se il trend prosegue a rialzo (accumulazione), se invece il trend è perso a ribasso abbiamo un top locale (distribuzione). Per accumulazione si intendono grossi capitali in acquisto, ovvero grandi posizioni di medio/lungo termine che non muovono il prezzo (il trader può accumulare ad un prezzo più basso, prima dell'eventuale pump). Invece nella distribuzione c'è una vendita distribuita/frazionata nel range, sfruttando i grossi volumi di liquidità sugli order book senza muovere il prezzo. Terminata la liquidità accumulativa o distributiva, si innesca il trend a rialzo (se la domanda prevale sulle vendite) o a ribasso (se l'offerta prevale sugli acquisti). Questi trend sono tanto più forti quanto maggiori sono i volumi nel range.

Canali: sono formati da supporti e resistenze orizzontali (statici).

Triangoli ascendenti/discendenti/dinamici: resistenza statica e supporto dinamico (ascendente), resistenza dinamica e supporto statico (discendenti) e resistenza/supporto dinamico di segno opposto sono triangoli simmetrici. Quelli simmetrici indicano lateralità e la rottura ci indicherà se entrare short o long. Per lo stop loss si utilizza l'ATR (che vedremo sotto) massimo/minimo della candela di rottura + ATR corrispondente. Per i triangoli ascendenti e discendenti, rotta la struttura, si ragiona allo stesso modo.

PATTERN DI CONTINUAZIONE DEL TREND: FLAG, PENNANT, WEGDES

Rappresentano lateralità del mercato che è in preparazione per continuare il trend precedente. Questi patterns vengono rotti quando si rompe la resistenza o il supporto, dando impulso per la continuazione del trend. In generale nelle continuazioni di un trend, per entrare attendere che il ritracciamento dal massimo o minimo precedente si esaurisca. Il take profit va messo proprio in prossimità del massimo o del minimo.

Flag: formati da supporto e resistenza dinamici e di uguale segno. Abbiamo Bull Flag e Bar Flag.

Pennant: la struttura di prezzo è dinamica in favore del trend e può essere Bullish o Bearish.

Wedges (cunei ascendenti e discendenti): strutture simili ma molto ampie in altezza.

PATTERN DI INVERSIONE: DOPPIO MASSIMO E DOPPIO MINIMO

Si creano quando il mercato non riesce a rompere i massimi o minimi creati in precedenza, manca impulso al trend principale e quindi avviene l'inversione (l'entrata a mercato è proprio il ritracciamento una volta raggiunto il doppio massimo o minimo). Si possono formare anche tripli/quadrupli minimi/massimi. Il pattern è ultimato quando il prezzo va a rompere la neckline: linea immaginaria che va dallo swing low del ritracciamento ai vertici dei doppi. Swing low si riferisce ai minimi raggiunti dal prezzo. Uno swing low viene creato quando un minimo è inferiore a qualsiasi altro prezzo circostante in un determinato periodo di tempo. La controparte opposta di uno swing low è uno swing high .

PATTERN TESTA/SPALLE

Possono assumere sia valore continuativo che d'inversione. Queste figure sono formate da una spalla (al quale corrisponde un ritracciamento), una testa (che porterà a nuovi massimi/minimi e ad un ritracciamento) ed un'altra spalla (che andrà a posizionarsi sui livelli della prima). Le spalle devono essere sovrapponibili in ampiezza e profondità, la testa deve durare diverse candele e la neckline che unisce gli swing low delle due spalle deve essere orizzontale. Il pattern è ultimato se viene rotta la neckline: l'entrata dipenderà se il trend è di inversione o di continuazione.

PATTERN ROUNDING TOP/ROUNDING BOTTOM

Il prezzo descrive movimenti a semicerchio. Se il semicerchio è verso l'alto sono detti rounding top e viceversa se verso il basso. Il movimento futuro sarà contrario alla prima metà del semicerchio e coincidente alla seconda metà. Il pattern è chiuso se il prezzo sfonda il diametro.

RITRACCIAMENTI DI FIBONACCI E PATTERN ARMONICI

Rappresentano livelli percentuali (soglie orizzontali) di un dato impulso. Se noi consideriamo una retta AB, gli algoritmi dei traders reagiranno in un certo modo quando il prezzo andrà a toccare quelle soglie percentuali. Se la soglia orizzontale sta nel segmento AB si parla di ritracciamento, se viene superata in estensione si parla appunto di estensione di Fibonacci. Soglie più importanti per i ritracciamenti sono: 0.382, 0.5, 0.618 e 0.786. Invece le estensioni: 1.272, 1.414 e 1.618.

Se abbiamo un impulso AB ed un punto C (vertice del ritracciamento) che andrà a posizionarsi tra le soglie 0.382 e 0.618 di AB. Se il prezzo supera questo livello, il trend potrebbe invalidarsi se il prezzo continua a calare. I livelli di Fibonacci creano pattern armonici: Cypher, Butterfly, Bat, Gartley, Three Drives, ABCD. Le entrane avvengono sempre al completamente delle varie figure

INDICATORI

Uno dei primi parametri che vengono presi in considerazione sono le

medie mobili (EMA): linee disegnate sui grafici che rappresentano la media aritmetica del prezzo appunto in un determinato periodo di tempo (possiamo assimilarle a supporti e resistenze: dove il prezzo può rimbalzare arrivando all'EMA successiva o sfondare l'EMA scendendo a quella più sotto). Per i time frame più bassi si usano quella a 7 e 21 periodi, per chi opera dal giornaliero in su quelle a 50 e 200 periodi. Esse sono utilizzate per interpretare l'andamento di un asset (positivo o negativo) perchè seguono appunto il trend. Se la media 200 scavalca quella 50 si ha una

golden cross (segnale rialzista), mentre se quella da 50 scavalca quella 200 si ha una

death cross (segnale ribassista). L'entrata a mercato è quando avviene lo scavallamento tra le 2 medie (take profit: su resistenza per il golden cross, sul supporto per il death cross; stop loss: su resistenza per il death cross, sul supporto per il golden cross). Ovviamente ci sono delle criticità derivanti dal tipo di medie usate: più è veloce e più segue il prezzo (bassa latenza) ma avremo molti falsi segnali (a causa della volatilità nel breve. Quelle veloci si usano nelle fasi di lateralità). Se invece la media è di lungo periodo, seguirà meno il prezzo (alta latenza) ma avremo meno falsi segnali (più utilizzate nelle fasi di alta volatilità).

Hull Moving Average (HMA): è una media mobile che riduce il ritardo delle classiche medie mobili, rendendo i segnali di ingresso/uscita più reattivi. Viene calcolata usando la Weighted Moving Average (WMA), rendendola più fluida e veloce. Serve a individuare la direzione del trend in modo più preciso.

Un’inclinazione verso l’alto suggerisce un trend rialzista, verso il basso un trend ribassista.

Rate Of Change (ROC): misura la variazione percentuale del prezzo rispetto a un periodo passato. È un indicatore di momentum che mostra la velocità con cui il prezzo cambia. Valori positivi indicano forza nel rialzo, negativi indicano pressione ribassista. Può segnalare inversioni di trend o confermare la direzione corrente del mercato.

Indicatore RSI (Relative Strenght Index): misura la forza relativa di un determinato trend e misura le divergenze di prezzo. Serve per identificare i momenti di ipervenduto ed ipercomprato. L'indicatore si muove da 0 a 100 ed abbiamo:

-da 0 a 30: ipervenduto

-da 70 a 100: ipercomprato

Questi due estremi, possono indicare un possibile esaurimento del trend in corso e una sua inversione.

Indicatore ATR (Average True Range): indica la volatilità di un asset. Usato per fissare gli stop loss, esprimendo la volatilità di un asset in funzione di una determinata soglia di prezzo. In un canale verrà posizionato il take profit sull'altezza del canale, mentre lo stop loss sarà calcolato aggiungendo l'ATR al massimo (se sono short) o al minimo (se sono long) della candela di rottura della struttura. Short o long dipenderà se si romperà il canale a ribasso o rialzo.

Bande di Bollinger: sono evidenziate da due linee sul grafico con un interno colorato (che rappresenta la banda) ed una linea interna ad esse che rappresenta la media mobile (deviazione standard dei livelli di volatilità dalla media mobile). Se la banda si allarga vuol dire che vi è parecchia volatilità nell'asset, se si restringe avviene il contrario. La curva del prezzo è contenuta nelle bande per circa il 95% del suo movimento. Queste bande identificano dove si trova il prezzo in un determinato momento, in relazione alla volatilità dell'asset. Esiste anche un indicatore chiamato "Bollinger Bandwidth", posizionato sotto il grafico, che misura la distanza tra le bande. Questo indicatore avrà un valore molto elevato in caso di grande volatilità, se la banda è più stretta (squeeze) avrà un valore basso. Durante i periodi di squeeze (bassa volatilità), il prezzo sta prendendo una decisione ben precisa. Alta volatilità invece indica debolezza di un trend con seguente esaurimento a breve (lateralizzazione o inversione di trend). Divergenze tra le bande ed indicatore indicano inversione del trend in corso.

Indicatore VWAP (Volume Weighted Average Price): è una media mobile per i volumi scambiati in un determinato periodo. Tiene conto sia del prezzo che del volume, offrendo una visione più realistica del "prezzo giusto". È usato per valutare il volume di acquisto medio per quella sessione.

Quando il prezzo è sopra il VWAP, il trend è rialzista (discount); sotto, può indicare debolezza (premium).

OSCILLATORI

Il loro nome è dovuto al fatto che oscillano tra due estremi. Sono utilizzati perchè cercano di predire un movimento di mercato prima che si verifichi.

MACD (Moving Average Convergence/Divergence): misura e compara due medie mobili

Momentum: misura la velocità delle variazioni dei prezzi di un asset in una sessione

Oscillatore stocastico: permette di prevedere eventuali inversioni di trend, mediante momenti di ipercomprato ed ipervenduto

DMI (Directional Movement Index): costituito da tre linee chiamate +DI (Plus Directional Index) e -DI (Minus Directional Index) che misurano i movimento a rialzo o ribasso del prezzo. La terza linea detta ADX in un range tra 20 e 40 indica un forte trend a rialzo o ribasso.

Altri articoli:

.png)