Come sempre capita quando avvengono simili disastri, fuoriescono complotti di ogni tipo, ad esempio che Do Kwon ed Anchor sono stati accusati di aver creato un gigantesco schema Ponzi, puoi approfondire qui: Do Kwon Accusato: Anchor Protocol Era Uno Schema Ponzi?

Nansen ha svolto un'analisi on chain più sensata studiando quello che è successo durante il depeg di Ust dal 7 all'11 maggio 2022, tracciando gli indirizzi che avrebbero provocato il depeg. Si è evinto, come si era capito, che gli attaccanti in particolare hanno notato la liquidità relativamente bassa dei pool di Curve che garantiva il peg di Terrausd e il depeg è partito da lì.

Gli step sono stati:

1) Ritirare i fondi Ust dal protocollo Anchor

2) Trasportare questi fondi da Terra ad Ethereum tramite il Wormhole (ricordo che l'attacco iniziale è avvenuto su Curve sulla blockchain di Ethereum)

3) Scambiare quantità significative di Ust con altre stablecoin nei pool di liquidità di Curve

4) Durante il processo di de-pegging, probabile arbitraggio acquistando e vendendo posizioni tra i mercati CEX e DEX

Secondo il rapporto, probabilmente chi ha iniziato a svuotare le allocazioni di Ust depositate in Anchor l'ha fatto anche a causa delle condizioni macroeconomiche incerte e di mercato turbolente, atto a difendere il proprio capitale, temendo prima o poi la bank run quindi la fuga di capitali da Anchor.

Il rapporto però non ha considerato l'utilizzo della riserva di Bitcoin.

I risultati dell'analisi tematica hanno evidenziato l'importanza delle attività del flusso di transazioni sui pool di liquidità di Curve. Sono stati identificati un elenco di 7 indirizzi che con ogni probabilità hanno svolto un ruolo significativo nel depeg degli Ust:

0x8d47f08ebc5554504742f547eb721a43d4947d0a (EIP 1559)

0x4b5e60cb1cd6c5e67af5e6cf63229d1614bb781c (Celsius)

0x1df8ea15bb725e110118f031e8e71b91abaa2a06 (hs0327.eth)

0xeb5425e650b04e49e5e8b62fbf1c3f60df01f232 (Heavy Dex Trader)

0x41339d9825963515e5705df8d3b0ea98105ebb1c (LP intelligente: 0x413)

0x68963dc7c28a36fcacb0b39ac2d807b0329b9c69 (Token Millionaire / Heavy Dex Trader)

0x9f705ff1da72ed334f0e80f90aae5644f5cd7784 (Token Millionaire)

L'Ust-3pool di Curve è un pool di liquidità che consentiva di scambiare Ust con Usdc/Dai/Usdt, fosse stato privato di tanta liquidità sarebbe stata la causa principale del depeg.

Esaminando i flussi di Ust in entrata e in uscita dai pool di Curve, sono stati riscontrati afflussi multipli verso la piattaforma di oltre 60 milioni di token Ust già nel marzo 2022. Nonostante questa volatilità dei flussi, il peg degli Ust non si è discostato significativamente dal peg a marzo 2022.

Il 7 maggio alle 21:44 UTC, un portafoglio associato alla Luna Foundation Guard (LFG) ha ritirato circa 150 milioni di Ust da Curve. Questo è stato seguito da un afflusso di circa 85 milioni di Ust da parte di un indirizzo (0x8d47f08ebc5554504742f547eb721a43d4947d0a, creato poco prima e poi utilizzato solo per lo scambio di Ust con Usdc, nonché per il successivo trasferimento di Usdc a Coinbase).

Quattro indirizzi, di cui uno associato a Celsius Network (piattaforma di Lending), hanno seguito l'esempio con circa 105 milioni di afflussi netti di Ust verso Curve. I portafogli LFG e quelli associati al "peg defending" hanno reagito con 189,6 milioni di Ust di prelievi e il tira e molla è continuato fino alla mattina dell'8 maggio. Una manciata di portafogli ha lanciato l'offensiva contro Curve. I primi 18 portafogli per flussi netti nel periodo tra il 7 e l'8 maggio hanno rappresentato il 77% degli afflussi totali di Ust verso Curve in quel periodo.

I seguenti quattro indirizzi hanno rappresentato i maggiori afflussi verso Curve tramite 1Inch:

0x6b3d1a37b5c01901341f01f4975d31bc5e6c3d81 (D1)

0x4f5f3d3f8eb2896e0e865cde934fe5103f979771 (D2)

0x1df8ea15bb725e110118f031e8e71b91abaa2a06 (D3)

0x66b870ddf78c975af5cd8edc6de25eca81791de1 (K) (ha interagito anche con Curve direttamente)

Altri portafogli hanno effettuato transazioni significative attraverso Curve, anche se leggermente più tardi. Il portafoglio 0x99fd1378ca799ed6772fe7bcdc9b30b389518962 (N) è stato associato ad Hodlnaut ed è un esempio di questi "primi seguaci" che si sono aggiunti.

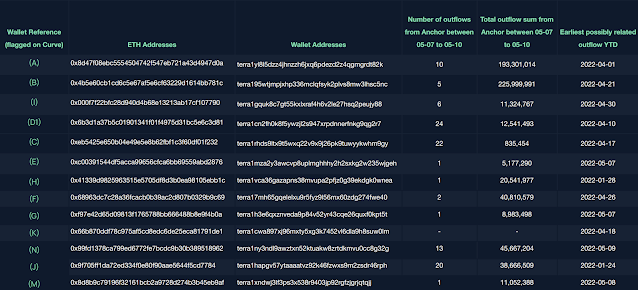

Tra il 7 e il 10 maggio, è stato osservato che il portafoglio con il maggior deflusso di Ust da Anchor ha ritirato un totale di oltre 347 milioni di Ust attraverso 8 transazioni. In totale, i primi 20 indirizzi hanno ritirato da Anchor un totale di 2 miliardi di Ust attraverso un totale di 5.051 transazioni.

L'analisi dei deflussi di Ust da Anchor ha rivelato che molti dei portafogli che hanno poi eseguito gli swap su Curve hanno iniziato a ritirare Ust da Anchor già nell'aprile 2022. Tuttavia, il picco dei volumi di prelievo da Anchor che ha coinvolto questi portafogli è iniziato a metà aprile di quest'anno.

In particolare il portafoglio terra1vca36gazapns38mvupa2pfjz0g39ekdgk0wnea (indirizzo del portafoglio 0x41339d9825963515e5705df8d3b0ea98105ebb1c su Ethereum) ha effettuato il maggior numero di prelievi di Ust da Anchor tra il 1° aprile e il 6 maggio (ossia prima dell'evento de-peg).

Un'ulteriore analisi dei deflussi Anchor ha evidenziato l'importanza di due indirizzi di portafoglio che hanno avuto un impatto significativo sul depeg di Ust:

terra1yl8l5dzz4jhnzzh6jxq6pdezd2z4qgmgrdt82k (0x8d47f08ebc5554504742f547eb721a43d4947d0a su Ethereum)

terra195wtjmpjxhp336mclqfsyk2plvs8mw3lhsc5nc (0x4b5e60cb1cd6c5e67af5e6cf63229d1614bb781c o Celsius)

I due portafogli identificati hanno avviato un volume significativo di deflussi dal protocollo Anchor durante l'evento di depeg (dal 7 al 10 maggio), per un totale di circa 420 milioni di Ust in 15 transazioni. Facendo un confronto incrociato con il passaggio di Ust da Terra a Ethereum, questi due portafogli sono stati i principali che hanno fatto ponte attraverso il Wormhole.

L'analisi delle transazioni tramite Wormhole ha anche evidenziato i portafogli desiderosi di togliere in anticipo i loro token Ust da Terra, magari per scambiarli con altre stablecoin.

Osservando il saldo dei token Ust su Wormhole, si nota un leggero aumento in aprile, seguito da un'impennata significativa dal 5 maggio in poi, pochi giorni prima del de-peg. Tuttavia le più grandi quantità di Ust sono state trasferite durante il periodo del de-peg.

Analizzando le transazioni dal 5 all'8 maggio, sono stati trovati 984 indirizzi unici di portafogli Terra attivi durante questo periodo. La maggior parte del volume delle transazioni si è concentrata in pochi portafogli. Le transazioni effettuate dai primi 10 indirizzi di portafoglio, ad esempio, hanno rappresentato oltre il 57% di tutto il volume di Ust trasferito in quel lasso di tempo.

Sulla base dei dati on chain, si vede che questi portafogli hanno interagito principalmente con il protocollo Anchor mentre si trovavano su Terra. Poi hanno interagito con Curve e 1inch dopo il passaggio da Terra a Ethereum.

Qui di seguito sono riportati alcuni dei portafogli sospetti che hanno registrato grandi volumi sul Wormhole Bridge poco prima del de-peg di UST.

0x8d47f08ebc5554504742f547eb721a43d4947d0a (A)

Questo portafoglio è stato creato poco prima del depeg, precisamente il 7 maggio. Tutte le transazioni registrate erano per lo più relative ad Ust e Usdc e sono cessate il 9 maggio. La transazione più importante ha trasferito oltre 85 milioni di Ust in Ethereum il 7 maggio. I token sono stati successivamente inviati a Curve e scambiati con circa 84,5 milioni di USDC. Questo indirizzo è associato al "gemello" di Terra (terra1yl8l5dzz4jhnzzh6jxq6pdezd2z4qgmgrdt82k) ed è stato uno dei principali portafogli che hanno trasferito Ust ad Ethereum dal 5 all'8 maggio. Il portafoglio è stato responsabile di 10 deflussi da Anchor, che ammontano a circa 193 milioni dal 7 al 10 maggio.

0x4b5e60cb1cd6c5e67af5e6cf63229d1614bb781c (B) o Celsius

Questo portafoglio è stato attivo dalla fine di aprile 2022 in poi. Ha trasferito circa 138 milioni di Ust a Terra tra il 21 e il 25 aprile. Il portafoglio che ha ricevuto i fondi dal corrispondente indirizzo di Terra è stato 0xf642ea51c645c48196d9831a5937e95b0e9b4f7f. Ha poi inviato i fondi a un altro indirizzo lo stesso giorno. Dei fondi provenienti da questo portafoglio, 125 milioni sono stati scambiati con Usdc su Curve in lotti di 25 milioni. In base ai dati di Nansen, Celsius è una controparte stretta che ha inviato e ricevuto fondi da e verso questo portafoglio.

Sulla base dei dati è stato associato al seguente indirizzo terra195wtjmpjxhp336mclqfsyk2plvs8mw3lhsc5nc, che è stato il principale portafoglio che ha fatto ponte con Ust da Terra dal 5 all'8 maggio. Il portafoglio ha interagito anche con Anchor, ritirando fondi alla fine di aprile.

0x6b3d1a37b5c01901341f01f4975d31bc5e6c3d81 (D1) o masknft.eth

Questo portafoglio ha effettuato oltre 62 transazioni a partire dal dicembre 2021. Dall'inizio di aprile all'8 maggio il portafoglio ha trasferito oltre 79 milioni di Ust in Ethereum, per poi passare ad Usdc prevalentemente tramite l'aggregatore 1inch attraverso diverse transazioni.

Questo portafoglio è stato associato a terra1cn2fh0k8f5ywzjl2s947xrpdnnerfnkg9qg2r7.

0x1df8ea15bb725e110118f031e8e71b91abaa2a06 (D3) o hs0327.eth

Allo stesso modo, questo portafoglio ha ricevuto molte transazioni attraverso Wormhole, alcune già a gennaio. L'8 maggio ha trasferito una somma di poco più di 20 milioni di Ust in Ethereum. Questo ammonta a circa l'1,6% dei deflussi totali durante quel periodo.

Questo portafoglio era associato a terra1vlel4dpqldcwm7ztre3k03apcldeawpq98rah0 ed ha anche effettuato transazioni su un altro indirizzo Ethereum 0x6524b211ef8e4baf346f1b780b08a3811ee9f3cd a febbraio e marzo. In particolare, il portafoglio è uscito presto da Anchor rispetto agli altri portafogli, con l'ultima transazione effettuata il 1° maggio.

0x41339d9825963515e5705df8d3b0ea98105ebb1c (H) o Smart LP 0x413

In base alle etichette di Nansen, questo portafoglio era Smart LP. Il portafoglio ha trasferito circa 8,8 milioni di dollari (a fine gennaio) e poi altri 30 milioni di Ust a Terra (a febbraio). Inoltre, ha trasferito circa lo stesso importo su Ethereum con una transazione da 10 milioni il 27 aprile e 20 milioni l'8 maggio. La transazione da 20 milioni di Ust può essere ricondotta a Curve, con cui il portafoglio ha scambiato 20 milioni di Ust in Usdc. Il portafoglio era associato a terra1vca36gazapns38mvupa2pfjz0g39ekdgk0wnea.Sembra che sia uscito completamente da Anchor dopo il 7 maggio.

0x68963dc7c28a36fcacb0b39ac2d807b0329b9c69 (F) o Token Millionaire / Heavy Dex Trader

In base alle etichette di Nansen, il portafoglio era un Token Millionaire. Si trattava di un portafoglio piuttosto nuovo che ha iniziato ad effettuare transazioni solo alla fine di marzo 2022 e ha avuto interazioni con portafogli collegati ad Alpha Finance Lab. Il portafoglio ha realizzato transazioni da Terra ad Ethereum solo l'8 maggio. Le transazioni hanno totalizzato circa 30 milioni di Ust, che sono stati poi scambiati con Usdc su Curve in 3 transazioni separate. Il portafoglio era associato a terra17mh65gqelelxu9r5fyz9l56mx60zdg274fwe40.

0x9f705ff1da72ed334f0e80f90aae5644f5cd7784 (J) o Token Millionaire / Heavy Dex Trader

Il portafoglio ha effettuato molte transazioni l'8 e il 9 maggio, trasferendo un totale di circa 60 milioni di Ust su Ethereum. I fondi sono stati poi scambiati con Usdt su Curve in transazioni separate. Il portafoglio è associato a terra1hapgv57ytaaaatvz92k46fzwxs9m2zsdr46rph.

0xeb5425e650b04e49e5e8b62fbf1c3f60df01f232 (C) o Heavy Dex Trader

Il portafoglio ha ricevuto circa 10,5 milioni di Ust l'8 maggio e i fondi sono stati scambiati con USDT su Curve. Sulla base dei dati della catena, il portafoglio è associato a terra1autyehjkpl9r4h99qa4v66h2tz8589haw9uyxm, terra1rhds9ltx9t5wxq22v9x9j26pk9tuwyykwhm9gy e terra14geatm83tykw5v3uw6klkcwwqf00tfwk72dq62. Questi portafogli hanno fatto uscire 9,1 milioni, 737 milioni e 615 milioni di Ust da Terra il 7 maggio, per un totale di circa 10,5 milioni di Ust che corrispondono alle transazioni sull'indirizzo di Ethereum.

Sugli exchange ci sono stati afflussi netti di circa 225 milioni di Ust, compresi Wormhole-Ust e Wrapped-Ust, dal 1° al 20 maggio.

In particolare, i flussi netti di Ust verso gli exchange hanno preso slancio il 9 maggio 2022 e sono stati i più consistenti il 10 maggio. Il rapporto conclude che se la vendita sui Cex ha probabilmente inferto l'ultimo colpo di grazia, è improbabile che l'abbia avviato. I primi eventi sono stati i deflussi da Anchor e le vendite di Ust per altre stablecoin nei pools di Curve.

Il primo afflusso significativo di Ust il 7 maggio alle 21:57 UTC (85 milioni di Ust) per 84,5 milioni di Usdc ha poi inviato la somma totale su Coinbase l'8 maggio in diverse transazioni tra la mezzanotte e l'una di notte UTC.

Masknft.eth ha registrato un deflusso netto di 76,9 milioni di Ust verso gli exchange. Il portafoglio ha rimosso circa 96,9 milioni di Ust da Curve (instradati da 1inch) e li ha dumpati rapidamente su Binance. Lo stesso portafoglio ha trasferito Ust da Binance e li ha scambiati con Mim sul pool Curve Mim-Ust. Pur non potendo confermare se questi trasferimenti a Binance fossero operazioni di arbitraggio, la congettura è che masknft.eth abbia potenzialmente acquistato Ust su Binance durante il de-peg (Ust ha toccato un minimo di circa 0,985 $ quel giorno) e li abbia venduti con profitto su Curve il giorno successivo, quando il peg è riuscito a recuperare brevemente.

Oapital ha scaricato principalmente su FTX e Binance, ottenendo guadagni enormi grazie all'abitraggio. Oltre agli indirizzi di cui sopra, pare che anche la DAO di Wonderland ha inviato 57,4 milioni di Ust a Binance tra il 10 e l'11 maggio, dopo aver liquidato la sua Abracadabra Degenbox.

In conclusione, sette portafogli "iniziatori" hanno scambiato quantità significative di Ust con altre stablecoin su Curve già nella notte del 7 maggio (UTC). Questi sette portafogli avevano ritirato ingenti quantità di Ust dal protocollo Anchor il 7 maggio e in precedenza (già in aprile) avevano trasferito gli Ust alla blockchain di Ethereum tramite Wormhole. Di questi sette portafogli, sei hanno interagito con gli exchange inviando altri Ust (presumibilmente per la vendita) o, per una parte di questi, inviando Usdc che erano stati scambiati dai pools di Curve.