In questa guida vedremo un interessante strategia di Yield Farming che è possibile svolgere su Fantom (è possibile utilizzare anche Ethereum ed Avalanche ma Fantom tra queste è la più economica ed interessante). Un'altra piattaforma molto in voga su questa blockchain è Tomb Finance, puoi approfondire qui: Come Funziona Tomb Finance: Il Signoraggio (Fantom)

Per prima cosa, elenco le principali caratteristiche di questa blockchain:

-Utilizzo del DAG (Directed Acyclic Graph): ovvero finalizzazione istantanea delle transazioni, senza conferme sul blocco

-Utilizzo di blockchain indipendenti (tipo Cosmos)

-Utilizzo del meccanismo di consenso BFT (che garantisce alte prestazioni: velocità e basse fee ma basato sull'assunzione che il 66% dei validatori si comportino bene. I validatori non sono molti quindi la blockchain è un po' centralizzata)

CONFIGURAZIONE FANTOM SU METAMASK

Se non ce l'abbiamo, scarichiamo Metamask (Download) e poi schiacciamo su "Rete Ethereum Principale", scendiamo sotto per creare un network personalizzato (RPC) ed inseriamo questi dati:

Network Name: Fantom Opera

RPC Url: https://rpc.ftm.tools/

ChainID: 250

Symbol: FTM

Block Explorer URL: https://ftmscan.com/

Bene, ora possiamo connetterci a qualsiasi dapps che supporta Fantom! Se non sai come aggiungere token e in generale come funziona Metamask, vai qui: Come Funziona Metamask: Aggiungere Token, Regolare Gas, Cambiare Network

ABRACADABRA MONEY

Il tutto è basato sulla stable Mim. Ricordo che Mim (Magic Internet Money) un po' come UST, essendo collateralizzate da asset, generano interessi in automatico (è il collaterale che genera ciò).

La strategia di farming che esporrò è molto di moda nell'ultimo periodo ed è semplice da realizzare, a patto di sapere quali siti usare.

Per prima cosa da Binance o da qualsiasi exchange in cui sono iscritto invio i miei Fantom sull'indirizzo Metamask (schiacciando su "ricevi").

1) In seguito vado su Spookyswap Finance e in swap tramite "wrap" converto i miei Fantom in Wrapped Fantom (wFTM). Conviene lasciare almeno 1 dollaro di FTM, per pagare il gas in tutte le operazioni che svolgerò).

2) I miei wFTM (questi non generano alcun interesse) li andrò a mettere su Yearn Finance (versione Fantom). Yearn è un ottimizzatore di rendimenti che tramite le sue strategie mette a rendita i vostri depositi. Connesso il wallet, sarà qui che andrò a depositare i miei Wrapped FTM. Come si può notare nella foto di sotto, l'APY non è ancora rivelato. Otterrò comunque yvwFTM (che aumenteranno in quantità grazie alle strategie di ottimizzazione automatiche di YFI).

3) Vado su Abracadabra Money, setto la rete Fantom (di default è impostata su Ethereum), connetto il wallet e in "borrow" deposito i miei yvwFTM nell'apposito vault. Qui devo prestare attenzione alla soglia di liquidazione (la fee del 12.5% dovremo pagarla, qualora il nostro collaterale scendesse sotto una certa soglia, chiaramente dovremo evitare che ciò accada altrimenti oltre alla chiusura del prestito ci verrà sottratto anche il 12.5%) e alla interest fee (che dovremo pagare perchè sostanzialmente stiamo depositando i nostri yvwFTM per chiedere un prestito di Mim ed aumenta del 2% all'anno; nell'altra pagina leggeremo la fee per il borrow invece). Leggo anche il numero massimo di Mim che posso prendere in prestito.

Depositiamo tutto il collaterale e scegliamo la % di Mim che voglio prendere in prestito. Per essere sicuri consiglio di non andare oltre il 50% (ricordo che noi stiamo esposti al token Fantom che abbiamo wrappato e poi depositato su YFI).

Il prezzo di liquidazione è la soglia sotto la quale non dobbiamo andare (è il prezzo di yvwFTM), a lato leggo il prezzo attuale del token rispetto a Mim (che è una stablecoin).I miei Mim posso portarli anche altrove, utilizzando il bridge (su Ethereum, BSC, Avax, Arbitrum).

Se uso il bridge per spostarmi su Avalanche (Avax) posso andare a metterli su Trader Joe che dà circa il 9% (APY).

Rimanendo su Fantom, posso andare a metterli a rendita su Reaper Farm (4a) o nel Mim2Pool su Curve (4b).

4a) In realtà ci sono anche altre piattaforme su Fantom dove posso metterli. Possiamo usare l'aggregatore Reaper.farm ad esempio che usa i pool di Spirit e Spooky. Cosa fa Reaper? Se usiamo i pool di Spirit (Mim/Ftm), vende in automatico gli Spirit (farmati dal pool) ed aumenta il vostro LP token. Se usiamo Spooky, venderà Spooky per fare la stessa cosa. Ovviamente quest'ottimizzazione di rendimento ha una piccola fee sul rendimento e sui prelievi. Reaper.farm non ha un token per il momento. Ricordo che con Mim/Ftm avrò un po' di Impermanent Loss.

Chiaramente potremo noi stessi fare queste operazioni, senza passare da Reaper, depositando direttamente su Spirit o Spooky decidendo noi quando vendere Spirit o Spooky (per fare un esempio, potrei anche fornire liquidità su Spirit swappando metà dei miei Spirit in GinSpirit, fornendo liquidità e mettendoli a loro volta in staking nel pool GinSpirit/Spirit per un ulteriore 45% che mi farma altri Spirit che a questo punto potrei vendere).

Prima parte della strategia di farming finisce qui, vediamo la seconda alternativa, senza usare nessuno di questi 3 siti e mettendo i miei Mim altrove.

4b) Come detto però, i miei Mim posso metterli anche altrove, ad esempio nel Mim2Pool che è un pool su Curve (sempre su Fantom): Curve Finance (Mim2Pool)

Depositando una stable (Mim) nel pool Mim/USDC/wUSDT andremo ad ottenere LP token del 3PoolV2.

5b) Questo LP token, posso andare a metterlo a farmare (farm) nell'apposito pool su Abracadabra con un ulteriore rendimento del 20% circa, pagato in Spell (basta che schiaccio su "approve"). Ricordo che sto guadagnando quell'APY su un pool di stablecoin.

6b) Spell è il token di Abracadabra che tramite bridge posso portare su Ethereum e metterlo in staking, ottenendo sSpell (hanno un tempo di blocco di 24 ore, ovvero non si possono togliere dallo staking prima di 24 ore). Tramite sSpell otterrò parte delle fee generate dalla piattaforma (anche quelle di liquidazione).

Come riottengo i miei Fantom originari? Andando a ritroso e prelevando i vari LP token che siano su Abradacabra/Curve o su Reaper (o se abbiamo utilizzato Spooky o Spirit), poi ritorno su Abracadabra e in "borrow" faccio "repay" dove devo restituire i miei Mim presi in prestito ("remove collateral and repay"). Poi rimuovo dal vault di Yearn Finance riottenendo wFTM ed infine su Spooky ri-trado ("unwrap") i miei wFTM in FTM.

ABRACADABRA SU ETHEREUM

Anche qui avrò molti pool che posso utilizzare, molto in voga è quello di Convex (cvx3pool) che è un ottimizzatore di rendimenti su Curve (come se fossero boostati). Ovvero vado su Curve, utilizzo il pool di stable USDC/USDT/Dai ed ottengo LP token 3pool che vado a mettere in staking su Convex ottenendo il cvx3pool (genera interesse) che su Abracadabra posso utilizzare per creare Mim.

Al posto di Convex, posso usare anche i pool di Yearn Finance (quelli con la "y") o Sushi (xSushi). Tuti questi collaterali generano interessi e creano Mim.

ABRACADABRA SU TERRA

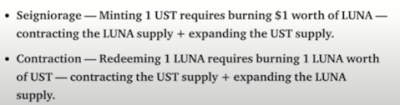

Potrò utilizzare aUST (questi ricordo si ottengono in automatico mettendo in staking Ust su Anchor in un rapporto quasi 1:1, "quasi" perchè aUST aumenta di valore in base allo staking) come collaterale proprio per creare Mim.

In fase di creazione un pool su Anchor chiamato new2pool (Mim/Ust) dove mettendo in staking la liquidità si ottiene Spell. LP token potrà essere usato per generare altri Mim.

Se vuoi approfondire su Terra vai qui: L'Ecosistema Di Terra-Luna-UST: Il Signoraggio

ALTRI ARTICOLI UTILI