La macroeconomia studia tutti quei fattori che influenzano l'andamento di un sistema economico: aziende, imprese, lavoratori e relazioni con il resto del mondo. Come queste forze interagiscono tra di loro? Attività economica mira alla produzione di beni e servizi, all'aumento dell'occupazione e alla diminuzione della disoccupazione (il tasso è dato dalla % di disoccupati sulla forza lavoro), alla stabilità dei prezzi (determinati da domanda/offerta e dall'inflazione che misura la variazione annuale dei prezzi di beni e servizi).

FORZA ECONOMICA: GDP

GDP (PIL in italiano) misura la forza economica di un paese in un certo intervallo temporale (reddito prodotto da una nazione, produzione, domanda/spesa per beni e servizi). GDP può essere nominale (non tiene conto dell'inflazione) o reale (rapporto tra i due moltiplicato per 100 ci dà il "deflatore", ovvero il tasso di inflazione annuo) e dipende dal rapporto tra domanda aggregata (comprendente spese di famiglie ed imprese) ed offerta aggregata (produzione). La forza di uno Stato viene misurata dalla sua fiatcurrency: maggiore è il suo potere di acquisto, tanto migliore è la sua economia (almeno teoricamente). Una fiat può rafforzarsi quando le esportazioni di quel paese sono maggiori delle importazioni e viceversa (indebolimento rispetto alle concorrenti da cui si importa). La valuta di riserva a livello mondiale è il dollaro americano quindi la banca centrale americana (Federal Reserve) può influenzare la macroeconomia modificando i tassi di interesse e l' inflazione (immissione di nuova moneta) portando variazioni di domanda per beni e servizi, occupazione/disoccupazione, produzione industriale, entrate fiscali, etc Se il dollaro si rafforza, di solito gli altri asset (a maggior ragione se speculativi) si indeboliscono (perchè i tassi di interesse aumentano scoraggiando i prestiti ed acquisti) e viceversa (se vengono incoraggiati gli investimenti, il dollaro si indebolisce). Un altro parametro che influenza la produzione di un paese è la forza lavoro (occupazione vuol dire "più spesa" in linea teorica, alto tasso di disoccupazione "meno spesa e meno produzione").

Errori a livello comportamentale sia negli investimenti che a livello di trading derivano spesso dalla psicologia umana: si parla di "Bias" (errori sistematici, ad esempio dopo aver acquistato un asset si tende a notare solo gli aspetti positivi o solo quelli negativi) ed "Euristiche" (il nostro cervello tende a semplificare troppo un problema affidandosi sull'emotività e non sulla ragione/statistica/matematica, a livello di trading lo si può semplificare da concetti quali FOMO che porta a rischio esagerato, entrate in anticipo/ritardo, uscite in anticipo/ritardo, cambio improvviso di strategie durante Trading/investimento, etc).

COME LE COMMODITIES INFLUENZANO LA PRODUZIONE DI UN PAESE

Commodities sono beni esauribili/limitati che influenzano la produzione di un paese. Sostanzialmente si tratta di materie prime naturali (carbone, gas, petrolio, metalli tipo oro, argento, platino, rame, nichel e minerali) ed agricole (grano, soia, frutta, verdura, caffè, mais, zucchero, etc).

-Metalli: ferro

-Prodotti agricoli: legno

-Energia: petrolio (che è non rinnovabile quindi molto richiesto. Esso riguarda i trasporti e mobilità generale quindi influenza costi di produzione e la spesa dei consumatori)

Il prezzo delle materie prime è correlato positivamente con l'inflazione (ovvero se i beni aumentano di prezzo, vale la stessa cosa per le materie prime perchè la produzione sarà più costosa) e di solito anticipano gli aumenti dei prezzi di altri beni. Ad esempio quelli agricoli dipendono anche dal clima, oltre che dalla domanda globale. Materie prime sono molto utilizzate anche a livello industriale.

Correlato alle materie prime c'è il mercato immobiliare (che rappresenta circa la metà della ricchezza mondiale), in quanto esso dipende dalla produzione di ferro, legno, acciaio, rame, etc Quando quest'ultimi aumentano, anche l'immobile aumenta di prezzo (ciò riduce la domanda che si ripercuote sulla ricchezza del paese). Il motore principale di questo mercato sono i mutui che permettono di acquistare il bene (essi sono influenzati dalla ricchezza di un paese, dall'inflazione e dai tassi di interesse). Se un paese sta messo bene economicamente con i salari in aumento, le persone possono chiedere mutui con maggiore facilità, invece una situazione incerta porta all'aumento del costo del credito per chiedere il prestito e a maggiore difficoltà nel pagare le rate e i relativi interessi.

E' possibile investire nel mercato immobiliare:

1) Comprando una casa

2) REIT (Real Estate Investment Trust) e la sua variante italiana SIIQ (Società di investimento immobiliare quotata in Borsa) sono azioni di società esposte direttamente al mercato immobiliare e che pagano dividenti (generalmente derivanti dagli affitti e dalla compra-vendita di immobili) a chi ci investe

4) ETF immobiliare (panieri di più asset esposti su azioni e società che investono nel mercato immobiliare)

5) Crowdfunding (raccolta di capitali attraverso un fondo su piattaforme online. Si tratta sostanzialmente di un unione di risorse per finanziare un immobile. Non è quindi un investimento diretto ma su una società che si occupa della costruzione o riqualificazione di un immobile. Si riceve un interesse passivo proporzionale al capitale investito con un tasso variabile o fisso. Guadagno dipende dal successo avuto dalla società che si è finanziato)

BOND

Un altro fattore da considerare è il mercato delle obbligazioni (Bond): prestito dei fondi degli investitori ad uno stato (o ente pubblico), in cambio di un interesse. I bond hanno scadenza da 2 a 30 anni: se il prezzo di un Bond sale, il suo rendimento scende (e viceversa).

Quelli a lunga scadenza hanno rendimenti maggiori (perchè è presente maggior rischio). Se nel breve vengono alzati i tassi, vengono aumentati anche i tassi sui rendimenti a breve termine portando al crollo dei prezzi. Invece a lungo termine, i Bond sono influenzati da inflazione, tasso di crescita/ricchezza di un paese, etc Quando il Bond arriva a scadenza, l’emittente lo riacquista per il suo valore nominale. Il rapporto tra rendimenti offerti a breve scadenza e quelli a lungo termine fornisce la curva dei rendimenti che può essere:

-crescente (crescita del mercato ed inflazione limitata)

-piatta (situazione incerta di mercato con i bond a breve che crescono più velocemente di quelli a lunga scadenza)

-decrescente (rallentamento economico e probabile recessione. Investitori richiedono tassi maggiori per investimenti a breve termine)

CICLI DI RIPRESA (ESPANSIONE) E CONTRAZIONE (RECESSIONE)

I cicli sono fatti da ripresa/espansione (crescita del GDP a causa della classe imprenditrice quindi di innovazione, secondo Schumpeter. Innovazione porta competitività e concorrenza) e contrazione/recessione (appiattimento del margine competitivo). Questi cicli dipendono da relazioni tra stati, politica, bolle speculative, tassazioni, etc

Sostanzialmente la ripresa economica dipende dallo sviluppo produttivo che aumenta le vendite aumentando occupazione e reddito e, a sua volta, capacità di spesa. In questi casi c'è tanta richiesta di materie prime portando a crescita a livello economico. Con il passare del tempo, tuttavia, avviene saturazione dell'offerta da parte della domanda con conseguente aumento di prezzi e di inflazione. Le banche centrali intervengono per limitare la bolla, a causa dell'eccessivo ottimismo delle masse (portando a sbilanciamenti economici). L'azione per frenare la domanda è la contrazione di moneta che frena gli investimenti, ciò influenza negativamente la produttività e le finanze diminuendo profitti ed occupazione (capacità di spesa ridotta). Il ciclo che aveva portato all'espansione, invertita la tendenza e tornato in contrazione, si ribilancia.

Per recessione ci si riferisce ad un periodo di diminuzione dell’attività economica in cui l’economia di un paese attraversa una riduzione della produzione, dell’occupazione, della spesa delle famiglie e degli investimenti per un prolungato periodo di tempo. In genere, una recessione viene definita come un calo del GDP (PIL) per più di 2 trimestri consecutivi. La recessione può essere causata da diversi fattori, come una diminuzione della domanda per beni e servizi, una riduzione dei prezzi delle materie prime o una crisi finanziaria. Essa può avere un impatto significativo sulla vita delle persone, portando a un aumento della disoccupazione, dell’insicurezza economica e della povertà.

La crisi del 1929 venne provocata dall’eccessiva speculazione in Borsa, l’aumento del debito personale e il crollo dei prezzi agricoli, che hanno creato un’instabilità economica crescente. Il crollo della Borsa di New York il 24 ottobre 1929, noto come "Giovedì nero", ha portato ad una recessione economica globale durata per anni fino alla seconda guerra mondiale. In quel giorno, i principali titoli segnarono -50%.

La crisi del 1987 nota anche come Black Monday, è stata causata principalmente da una bolla speculativa alimentata da una serie di fattori, tra cui il rapido aumento dei tassi di interesse e l’aumento delle quotazioni azionarie. Il crollo è avvenuto il 19 ottobre 1987 portando una riduzione significativa del valore dell’indice Dow Jones (un indice che ad oggi misura 30 titoli azionari quotati a New York: American Express, Coca Cola, Cisco, IBM, Intel, JPMorgan, McDonald's, Walt Disney, Microsoft, Goldman Sachs, Dow, J&J, etc).

La crisi asiatica del 1997-1998 ebbe inizio nel luglio 1997, quando la Thailandia dovette svalutare la propria valuta, il baht, dopo la fuoriuscita di investimenti stranieri. Questo evento innescò una serie di crisi finanziarie in molti paesi tra cui l’Indonesia, la Corea del Sud e la Malesia. La crisi fu causata principalmente dall’eccessivo indebitamento delle banche e delle imprese locali, l’eccesso di speculazioni sul mercato immobiliare e finanziario, e una serie di fattori macroeconomici. Ciò portò a una recessione economica in molti di questi paesi.

La crisi del 2000-2001 è stata provocata dalla bolla delle DotCom, cioè l’euforia dei mercati per la tecnologia e l’improvvisa crescita delle aziende internet che si diffusero negli anni 90. Molti investitori investirono in quelle aziende con la speranza di ottenere guadagni rapidi, ma molte di queste aziende non avevano un modello di business sostenibile quindi sono crollate. In particolare il NASDAQ era l’indice di mercato azionario dominante per le aziende tecnologiche a metà degli anni '90. La bolla esplose nel 2001, quando le azioni tecnologiche iniziarono a crollare rapidamente in seguito alla percezione che molte di queste aziende non erano redditizie e non avevano prospettive di crescita.

Inoltre, gli attacchi terroristici dell’11 settembre 2001 a New York causarono ulteriori ripercussioni sui mercati finanziari globali. La Borsa venne chiusa per una decina di giorni.

La crisi del 2008 è stata causata principalmente dal crollo del mercato immobiliare statunitense, con un alto numero di prestiti ipotecari a rischio e una speculazione eccessiva in questo settore.

Molti prestiti furono erogati a persone con basso reddito o crediti cattivi. Le istituzioni finanziarie avevano concentrato eccessivamente i loro investimenti sui mutui a rischio e sui prodotti derivati ad essi collegati. La creazione di prodotti finanziari complessi e a rischio ha causato disastri, non solo negli Stati Uniti, ma in tutto il mondo, portando a una crisi finanziaria globale.

Ciò ha portato ad un default di molti istituti finanziari (incapacità di onorare i propri obblighi finanziari secondo gli accordi stabiliti) e una forte diminuzione dei valori degli asset finanziari, che ha avuto un impatto globale sulla stabilità economica.

La crisi si protrasse anche negli anni successivi, in particolare nel 2011 in Europa dove ebbe un impatto particolarmente significativo, visto che molte economie videro forti ripercussioni sulla crescita economica e l’occupazione. In quegli anni la Grecia fu uno dei paesi più colpiti dalla crisi, con un alto debito pubblico. Nel 2010 fu necessario un salvataggio finanziario da parte dell’UE e del FMI per evitare il default dello Stato.

Qualsiasi ciclo è sempre governato dalla variabile temporale. Le oscillazioni di ogni (macro)ciclo sono date dalla sommatoria dei cicli minori (nelle sue fasi di espansione/contrazione). Sussiste sincronicità nei massimi e minimi: più i cicli confluiscono in un determinato punto, più il movimento (trend) sarà accentuato (il punto non deve essere preciso al millimetro o cadere per forza in un determinato giorno, si sta parlando di cicli quindi di fenomeni macro a livello temporale e di analisi). Durata ed ampiezza di un ciclo sono spesso proporzionali. I cicli vanno da 3-11 anni (Kitchin-Juglar) a 50 anni (Kondrat'ev).

CORRELAZIONI

Spesso si crede di investire in qualcosa di diversificato ma gli andamenti delle varie economie sono per lo più correlati: sussiste una correlazione

positiva (se due asset class salgono e scendono insieme),

negativa (se non sono correlati) o

inversa (uno sale e l'altro scende). Il range del "coefficiente di correlazione" varia da 1 (positiva), passando per 0 (non correlato) e sino -1 (correlazione inversa). Ad esempio

Bitcoin è fortemente correlato al S&P500 (è un indice che segue l'andamento di prezzo di 500 aziende USA), non è invece correlato al dollaro (DXY confronta il dollaro con la sterlina inglese, euro, yen, franco svizzero, dollaro canadese e corona svedese). Si noti come BTC è inversamente correlato con il dollaro, Tbill (titoli di stato e buoni del tesoro) ed anche con l'oro (stranamente). Invece è correlato positivamente con tutte le equity e in particolare con l'S&P500 (che ovviamente, seguendo l'andamento di BTC, non è correlato al dollaro e all'oro). Asset alternativi come BTC, in un portafoglio, dovrebbero essere scorrelati da tutto il resto (affinchè sia ben diversificato).

VARIABILI ECONOMICHE

Abbiamo variabili di flusso (oscillazioni in un intervallo di tempo), reali (variazioni su base temporale), di stock (quantità disponibile di un certo bene) e nominali (rapportato al valore corrente).

Queste sono rapportate al GDP (come già detto, ricchezza di un paese sottoforma di beni e servizi, detto PIL in italiano), inflazione (costo di beni e perdita di valore della valuta fiat in caso di valori crescenti), tassi d'interesse (% applicata a prestiti o investimenti) e politica monetaria della banca centrale.

INDICATORI

Questi dati vengono rapportati in un preciso momento o in un intervallo di tempo. Si parlerà di "lagging" (eventi già avvenuti, ad esempio l'aumento di inflazione si riferisce ai mesi precedenti), "coincident" (dati attuali/live, ad esempio il prezzo di un asset in quel momento) e "leading" (indica una situazione che deve ancora verificarsi o ne fa una previsione tipo il PMI, cioè prova ad anticipare tendenze future dell'economia riguardante occupazione, produzione industriale, acquisti, andamenti dei prezzi, etc Un valore oltre 50 indica crescita economica, sotto i 50 invece una contrazione). Di solito S&P500 viene confrontato con USIRYY ovvero l'inflazione (evento già avvenuto quindi indicatore di ritardo che reagisce successivamente a livello grafico, seguendo poi il trend del S&P500) e con il PMI (evento futuro quindi indicatore di anticipo, a livello grafico).

INFLAZIONE

Indicatore inerente la variazione del livello di prezzi in un paese e può essere moderata, galoppante ed iperinflazione. Prevista ed imprevista. Essa dipende dalla domanda e dai costi. I prezzi aumentano se il sistema produttivo riesce a soddisfare la domanda, l'aumento dei costi di produzione viene riversato sugli acquirenti. Il metodo di calcolo si basa sul CPI (Consumer Price Index), ovvero sull'andamento dei prezzi di beni di consumo (vestiti, bevande, cibo, giochi, etc). Chiaramente ogni bene avrà un "peso" diverso sull'influenza di questo indice. Per "non core" si riferisce al valore su tutti i beni e servizi, invece "coreCPI" esclude costo di energia e cibo (perchè tende ad escludere il settore maggiormente speculativo). Con l'aumento dei prezzi, i bond (obbligazioni) hanno meno potere di acquisto quindi i rendimenti sono minori, allo stesso modo le aziende riducono le vendite quindi le loro azioni scendono. Se c'è deflazione aumenta il potere di acquisto della moneta, i tassi vengono ridotti e il bond aumenta di valore (le aziende hanno maggiori utili quindi le loro azioni generalmente si comportano meglio). L'aumento del tasso di disoccupazione riduce l'entrate, capitali sul mercato quindi riduce spesa e domanda portando l'inflazione a scendere. Gli immobili aumentano di prezzo all'aumentare dell'inflazione, a causa dell'aumento dei costi delle materie prime. Tuttavia l'inflazione è combattuta aumentando i tassi di interesse che riduce prestiti e domanda per nuovi mutui quindi diminuendo la liquidità diminuisce anche la domanda verso gli immobili e relativi prezzi.

Un altro dato da menzionare per il calcolo è il PCE (Price Consumption Expenditure) che rappresenta un indice che traccia il prezzo di un paniere di beni di consumo (durevoli tipo automobili/elettrodomestici, non durevoli tipo abbigliamento/benzina e servizi pubblici/sanitari/trasporti/ristorazione) a seconda degli interessi dei consumatori. Infine il PPI (Produce Price Index) rappresenta il prezzo della produzione (variazione di prezzi per beni e servizi prodotti). In Europa il confronto viene fatto con l'HICP che compara prezzi di beni di consumo tra i vari paesi dell'EU, tenendo anche conto del peso di spesa di ogni singolo paese (ovvero la rilevanza è variabile).

DEFLAZIONE

Ci si riferisce al calo generale dei prezzi di beni e servizi quindi ad un aumento del potere di acquisto della valuta nel tempo. In questo caso si ha una contrazione dell'offerta di moneta con beneficio per i consumatori. Ciò porta una diminuzione dei prezzi dei beni. Debitori ed investitori soffrono questa situazione, in quanto i primi dovranno ripagare un prestito ad un prezzo più alto (la moneta presa in prestito è diventata più forte), invece gli investitori vedono i loro investimenti diminuire di valore. Essa riduce investimenti ed accesso al credito, portando i consumatori a provare ad acquistare beni sempre a prezzi inferiori (la domanda non soddisfa l'offerta quindi i beni vengono ulteriormente scontati,, sino al crollo della produzione e dell'occupazione).

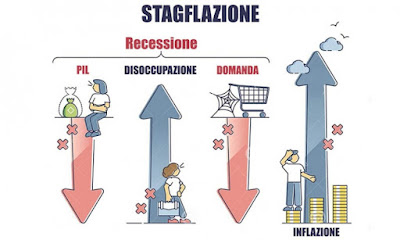

STAGFLAZIONE

Ci si riferisce alla diminuzione della produzione e ad un aumento della disoccupazione con inflazione crescente con la domanda che supera l'offerta (ciò è in controtendenza perchè un aumento della disoccupazione porta una riduzione del potere di spesa e se la produzione si abbassa dovrebbe esserci un equilibrio dei prezzi, sicuramente non un aumento). Essa può essere causata da fattori esterni quali dazi e sanzioni con aumenti di disoccupazione (riduzione del potere di spesa) e allo stesso tempo di prezzi quindi inflazione (riduzione del potere di acquisto).

BANCHE CENTRALI E LORO OPERAZIONI CON LE BANCHE COMMERCIALI E L'ECONOMIA

Il loro principale scopo è l'emissione di moneta mantenendo il tasso di inflazione attorno all'1.5-2%, mantenere il tasso di occupazione elevato e garantire la stabilità dei prezzi. Una maggiore offerta di moneta può stimolare un'economia in difficoltà ma può portare anche ad un'elevata inflazione. Stampa di moneta non aumenta in modo automatico la quantità di soldi per i cittadini ed imprese perchè sono sempre i tassi di interesse e le condizioni di mercato a portare maggior domanda per prestiti (quindi incentivi a spendere portando all'eventuale crescita economica).

Le banche centrali comunque controllano:

-tassi d'interesse

-operazioni di mercato aperto (OMO): compravendita di titoli di stato per regolare l'offerta di moneta a disposizione

-riserve bancarie

-LTRO (offerta di prestiti a lungo termine della banca centrale alle banche commerciali, con tassi d'interesse agevolati per migliorare la disponibilità di credito delle stesse)

-REPO (contratti di riacquisto ed impegno a rivenderli in futuro ad un prezzo leggermente più alto: ciò porta liquidità perchè le banche commerciali ricevono contante immediato per adempiere alle loro necessità)

-inverse REPO (contratti di riacquisto inverso: ovvero vendita di titoli con l'impegno di riacquisto in futuro ad un prezzo leggermente più alto. Ciò diminuisce liquidità dal mercato perchè le banche commerciali acquistano questi titoli)

-quantitative easing (vengono acquistati in modo regolare titoli di Stato e di debito per stimolare l'economia. La riduzione del tasso di acquisto di titoli di stato è detta "tapering". Sostanzialmente la banca centrale crea nuova moneta, con questi soldi compra titoli soprattutto di Stato dalle banche e dai mercati. Le banche commerciali ricevono liquidità in cambio dei titoli. Avendo più liquidità, le banche possono prestare di più e i tassi di interesse scendono rendendo i prestiti più economici. Imprese e famiglie prendono più prestiti, aumentano investimenti, consumi e crescita economica. Gli investitori, con tassi bassi, cercano rendimenti più alti. Salgono prezzi di azioni, obbligazioni, Bitcoin e altri asset)

-quantitative tightening (avviene dopo fasi espansive e serve a normalizzare il balance sheet, limitando la condizione di bolla a causa del facile accesso al credito generato dalla situazione precedente: viene ridotta la quantità di moneta sul mercato quindi la banca centrale smette di comprare titoli o li rivende. La moneta in circolazione diminuisce e le banche commerciali hanno meno liquidità.

Prestare diventa più costoso e selettivo, i tassi di interesse salgono rallentando prestiti e mutui. Investimenti e consumi diminuiscono quindi i mercati finanziari rallentano)

Il tasso d'interesse americano è noto come Federal Funds Rate e riguarda il prestito di denaro tra banche per soddisfare le proprie esigenze di riserva (overnight: prestiti di brevissima durata, solitamente una sola notte). Questo tasso di interesse è determinato dal mercato mediante operazioni di aggiunta/sottrazione del denaro all'offerta, la FED cerca di allineare il Federal Funds al tasso d'interesse prefissato. Essa non paga interessi sulle riserve depositate presso le banche commerciali quindi per quest'ultime non c'è un vantaggio nell'avere grandi riserve. Se una banca commerciale A con riserve del 20% vuole prestare un 5% ad un'altra banca B con riserve del 10%, il costo overnight sarà del 10% annuo. Se il tasso target è inferiore/superiore a quella % viene aggiunta/sottratta moneta. Se il target è dell'7%, verrà aumentata la riserva di liquidità per le banche commerciali e l'offerta di moneta. La banca centrale acquisterà titoli di stato e di debito sul mercato aperto da altre nazioni, da investitori, etc Questa liquidità acquisita da privati, verrà depositata nelle banche commerciali aumentando le loro riserve e modificando il tasso overnight (abbassamento del tasso dove vengono prestate queste riserve quindi il costo della moneta). Se invece vengono venduti i titoli di stato, vengono ridotte le riserve e la domanda di prestito portando all'aumento del tasso overnight e del costo della moneta.

La banca centrale può acquistare un titolo per rivenderlo in futuro (REPO) ad un certo prezzo (più interessi), cercando di aumentare la quantità di denaro nel sistema (abbassamento dei tassi di interesse incentivando investimenti e prestiti). Invece nel reverse REPO viene venduto un titolo di stato per ridurre la quantità di denaro sul mercato (i tassi salgono e ciò disincentiva spese ed investimenti) e si impegna nel riacquisto in futuro ad un determinato prezzo.

Maggiore quantità di denaro nelle banche commerciali abbassa il costo della moneta (tassi decrescenti), invece minor quantità di denaro alza i tassi d'interesse. Va inoltre distinta la moneta "reale" (di cittadini ed imprese) da quella "bancaria". La prima permette la crescita economica ed è regolata dai governi aumentando/diminuendone il quantitativo mediante incentivi/tasse (se il comparto produttivo non è sufficiente a soddisfare la domanda, abbiamo un aumento del costo di beni e servizi), aumenta crescita economica ma anche inflazione (essa è rappresentata dalla liquidità di cittadini ed imprese nei depositi bancari; nuova liquidità è prodotta dalle banche commerciali portando all'inflazione. Gli eccessi di liquidità sono bilanciati con investimenti in asset più rischiosi a maggior rendimento quindi un forte aumento di moneta vede gli asset più rischiosi, quali azionario e soprattutto criptovalute, performare meglio). La seconda, ovvero la moneta bancaria, viene utilizzata dalle banche commerciali per compiere operazioni commerciali e non alimenta la crescita economica.

RIEPILOGO DIFFERENZE TRA POLITICA ESPANSIVA E RESTRITTIVA

Politica Monetaria Espansiva (riduzione dei tassi)

1) Effetti Positivi:

-Stimolazione della Crescita Economica: riducendo i tassi di interesse e aumentando l'offerta di moneta, si incoraggia la spesa dei consumatori e gli investimenti delle imprese.

-Riduzione della Disoccupazione: maggiore spesa e investimenti possono portare alla creazione di posti di lavoro.

-Prevenire la Deflazione: mantenendo l'inflazione a livelli desiderati.

2) Effetti Negativi:

-Rischio di Inflazione Eccessiva: troppa liquidità nell'economia può portare a un aumento eccessivo dei prezzi.

-Deprezzamento della Valuta: una maggiore offerta di moneta può ridurre il valore della valuta nazionale, rendendo le importazioni più costose.

-Bolle Speculative: tassi di interesse bassi possono incoraggiare investimenti rischiosi e creare bolle speculative nei mercati degli asset.

Politica Monetaria Restrittiva (aumento dei tassi)

1) Effetti Positivi:

-Controllo dell'Inflazione: riducendo l'offerta di moneta e aumentando i tassi di interesse, si può frenare l'inflazione e mantenere la stabilità dei prezzi.

-Rafforzo della propria Valuta: tassi di interesse più alti possono attrarre investimenti stranieri, rafforzando la valuta nazionale.

-Stabilità Finanziaria: aiuta a prevenire bolle speculative e squilibri economici a lungo termine.

2) Effetti Negativi:

-Rallentamento della Crescita Economica: tassi di interesse più alti e una minore offerta di moneta riducono la spesa dei consumatori e gli investimenti delle imprese.

-Aumento della Disoccupazione: la riduzione della domanda aggregata può portare a una diminuzione delle assunzioni e a licenziamenti.

-Rischio di Recessione: se applicata troppo aggressivamente, una politica restrittiva può portare l'economia in recessione.