Storicamente le piattaforme di

Yield Farming (Liquidity Mining) funzionano che l'utente fornisce liquidità ed in cambio viene ricompensato (riceve le fee di trade della piattaforma ed il token della piattaforma). Tuttavia questo sistema ha "danneggiato" tantissimi token quindi le loro DAO incentivando il modello di "farm & dump" (farmo e vendo il token della piattaforma perchè sono interessato solo ai profitti). Ad esempio vado su Harvest Finance, fornisco liquidità, ottengo Farm e lo dumpo. Vado su Autofarm Network, fornisco liquidità, ottengo Auto e lo vendo. Vado su Sunny, fornisco liquidità, ottengo Sunny e lo vendo. E così via.

Perchè questo modello è controproducente per la piattaforma di farming? Perchè non ci sono incentivi ad holdare il proprio token. Questi token, anche se chiamati in gergo "suicidi" (ovvero da "farm & dump"), teoricamente servirebbero per la DAO. Tramite la DAO, ogni utente può decidere sul futuro di quella piattaforma partecipando alle votazioni su determinate feature e novità. Tuttavia se la price action del token è pessima (tante vendite rispetto agli acquisti), pochi utenti mettono in staking. Questo è uno dei problemi che prova a risolvere la DeFi 2.0.

CURVE WARS

Il nuovo modello sposta il problema su una piattaforma "terza", ovvero Curve. Praticamente non pago più gli utenti con il mio token ma con quello di Curve, se questi utenti utilizzano il mio pool. Sostanzialmente si "sposta" il problema dalla mia piattaforma ad una esterna, rendendo però enormemente inflattivo il token terzo (in questo caso CRV), servono quindi grossi incentivi per detenerlo (potere di voto nella DAO per fare determinate cose) sia ai fornitori di liquidità che ai proprietari delle pools (grazie a ciò possono indirizzare maggiori ricompense nei propri pools).

La battaglia per attirare liquidità degli investitori è stata chiamata "Curve Wars" e continua ad infuriare mentre i principali protocolli DeFi lottano per aumentare il loro TVL offrendo rendimenti sempre più elevati agli utenti. Perchè su Curve? Perchè questo protocollo è quello più grosso con 22 miliardi di liquidità bloccata ed oltre 1 miliardo di volumi (solo su Ethereum). Curve nato il 13 agosto 2020, inizialmente era noto come protocollo in grado di fornire pool solo con stable o con mirror asset senza impermament loss. In seguito sono stati aggiunti anche pool di crypto/stable quindi con IL. A differenza degli AMM classici, Curve garantisce delle fee ancora più basse (non utilizzano la formula classica degli AMM x*y=k) e grossissimi incentivi in token CRV quindi quasi tutti gli scambi vengono effettuati su Curve ed è fondamentale avere dei pools sulla piattaforma (i "factory" sono i pools "non ufficiali" creati su Curve). Per dominare nella DeFi, proprio per il meccanismo creato su questa piattaforma, più token CRV si hanno in staking e maggiore sarà il tuo potere di voto (i CRV assumono potere di voto solo se vincolati). D'altro canto ogni protocollo deve cercare di aumentare il TVL offrendo rendimenti vantaggiosi ai propri utenti. Per offrire il massimo rendimento, ogni "giocatore" deve accumulare punti sotto forma di token veCRV. I token veCRV consentono a ciascun protocollo di aumentare i propri rendimenti e controllare i voti di governance di Curve, consentendo quindi di attrarre più TVL. E' un loop.

veCRV sta per VestedCRV (sono token "bloccati" per tot anni, come si vede nell'immagine di sopra) che mi generano le fee della piattaforma (ricordo che CRV sono in staking) e potere di voto (nella DAO). Con i veCRV posso decidere dove allocare le maggiori ricompense in CRV nei vari pools sulla piattaforma (ci sono delle votazioni), ciò aumenta la liquidità in quel pool con tutto ciò che ne consegue.

Dunque i fornitori di liquidità possono guadagnare premi veCRV acquistando e bloccando il token CRV per un certo tempo. Ciascun fornitore di liquidità (LP) cerca di aumentare il proprio TVL offrendo rendimenti sempre più alti agli utenti.

Posso vedere l'APY di base che sono le trading fee, le rewards date in parte in CRV e in parte in altri token (ad esempio ANGLE, SPELL, FXS, LDO, etc che rappresenta lo Yield Farming o detto Liquidity Mining). Sostanzialmente in ogni pool per avere ricompense boostate in token Curve, devi possedere più CRV possibili (quindi devi avere grande potere di voto nella DAO di Curve).

La battaglia riguarda essenzialmente quali progetti possono offrire i migliori rendimenti sui pool di Curve.

Curve Team: "Gli scopi principali del token Curve DAO sono incentivare i fornitori di liquidità sulla piattaforma Curve Finance oltre a coinvolgere il maggior numero possibile di utenti nella governance del protocollo. CRV consente di acquisire potere di voto per partecipare al DAO e guadagnare fino a 2,5 volte la liquidità che fornisci su Curve"

Detto questo, Yearn Finance di Andre Cronje ha dominato le "Curve Wars" sino alla fine del 2020 (tra l'altro, alcuni del team di Yearn erano tra i primissimi holders del token CRV), in seguito Stake DAO si è unito al campo di battaglia con scarsi risultati. Yearn Finance offre sostanzialmente APY più alti di Curve in quanto, fornita liquidità nei pools di Curve (ypool), è più conveniente mettere LP in staking (farming) nei vaults di Yearn Finance. Yearn adotta strategie automatiche di "farm & dump" dei token nei loro vaults.

Ma perchè i rendimenti sono più alti? Ciò è possibile perchè il protocollo ha accumulato un numero grosso di veCRV, dunque mettendoli in staking nei loro vaults, l'utente prende una ricompensa maggiore rispetto a metterli su Curve stesso. Yearn trattiene una fee con la quale va ad acquistare altri CRV accrescendo il suo potere. Inoltre l'utente può mettere anche in staking i CRV stessi, con un rendimento nettamente più alto rispetto a Curve, rinunciando al potere di voto ma swappandoli in yveCRV ed eseguendo il "lock" ottenendo yvBOOST che è possibile mettere in staking in un vault per un'APY di oltre il 40%. Dunque l'utente ottiene un rendimento più alto e Yearn accresce il numero dei suoi CRV. Sostanzialmente i pools di Curve hanno APY variabili: maggiori sono i CRV in staking e maggiore sarà l'APY ricevuto. Siccome tendenzialmente, l'utente non ha in staking i CRV, conviene depositare su Curve e mettere l' LP token su Yearn che offre un rendimento boostato proprio perchè possiedono molti CRV.

Entrambi i protocolli (Yearn e Stake DAO) erano in diretta concorrenza, con ogni squadra che promuoveva aggressivamente i propri vaults, sino a che un altro grosso protocollo (Convex Finance) non è entrato in guerra.

In soli due giorni, Convex è riuscita a superare Stake DAO in TVL e due settimane dopo ha superato Yearn. Secondo alcuni rumours, ci sarebbero degli investitori di Curve in Convex stesso ma il team di Curve ha smentito.

Il motivo del sorpasso è dovuto anche al supporto fornito da Stake DAO. Mentre Yearn ha adottato una strategia di accumulo, Stake DAO ha gettato la spugna dando il suo "peso" a Convex migrando i suoi pools su Convex stesso.

Per attirare gli investitori ed offrire tassi di interesse sempre più appetitosi, Convex ha iniziato ad incentivare gli stakers con il suo token di governance CVX. Le rewards vengono date soprattutto in token CVX (e in minima parte in CRV; il resto dei CRV li prende Convex e vengono messi in staking ottenendo veCRV che porta più potere di voto). In poche parole, fornisco liquidità su Curve e LP token lo metto su Convex, ottengo CVX che posso trasformare in cvxCRV mettendoli in staking per un'APY di oltre il 60% (dato dal token CVX, dal token CRV e dal pool di Curve). Nel mentre, io rinuncio ai miei CRV che finiscono a Convex che aumenta il suo potere di voto. I CVX possono essere anche bloccati ottenendo vlCVX (ovvero potere di voto su Curve e non l'interesse). In definitiva i CRV vengono portati su Convex e convertiti in cvxCRV (Convex prende i tuoi CRV e quindi accresce il suo potere di voto e lo dirotta in parte su chi ha i CVX). I CVX "lockati" (vlCRV) hanno maggiore potere di voto di CRV stesso (perchè sono boostati di circa 13 volte rispetto ai veCRV). Inoltre, i possessori di SUSHI vengono premiati per lo staking di cvxCRV nel pool di liquidità Sushi cvxCRV-CRV in Convex. Questa è una strategia vincente poiché Yearn non è in grado di incentivare la partecipazione con il suo token di governance.

A questo proposito sono nate alcune piattaforme che hanno lo scopo di accumulare più CRV e CVX possibili per avere più potere nella DAO di Curve o addirittura per comprare voti su

Bribe.crv.finance e

Votium (sostanzialmente io protocollo vendo il mio token in cambio di potere di voto su Curve, cioè pago delle "mazzette" affinchè i detentori di CRV votino in una determinata pool).

Probabilmente lo sfidante più serio al protocollo Curve è Uniswap V3. Infatti Uniswap V3 ha preso una fetta della loro quota di mercato. A giugno 2021, Uniswap V3 ha gestito il 40% di tutto il volume di stablecoin. Poiché i due forniscono un risultato molto simile sulle principali coppie di stable per operazioni inferiori a $ 10 milioni, per la maggior parte degli utenti la scelta tra i due protocolli verrà effettuata principalmente in base alle preferenze personali piuttosto che al risparmio finanziario.

Invece

Yearn Finance sta adottando una strategia di

Buyback dei suoi token. In un tweet scherzoso, uno del team ha scritto "Non importa quanto bene nasconderete i vostri YFI, verremo a prenderli".

Ad ogni modo, Yearn prevede di utilizzare le commissioni del protocollo accumulate per riacquistare continuamente YFI dal mercato, che tornerà poi nelle tasche degli stakers. Oltre a ciò, coloro che bloccheranno il proprio YFI riceveranno più rewards, insieme alle possibilità di voto. Questo apre l'opportunità al titolare di questo veYFI di ricevere molte più rewards, proprio come abbiamo visto accadere con vlCVX e Votium. Insomma si tratta di una strategia molto aggressiva.

Anche Frax Finance è un altro candidato in questa lotta di potere. Il team ha creato una stablecoin "fractional-algorithmic" (FRAX) funzionante tra collateralizzazione e meccanismo algoritmico.

Il token di governance di Frax è FXS, il token Frax Share, ed è progettato per accumulare valore per il protocollo. Il rapporto tra collateralizzato ed algoritmico dipende dal prezzo di mercato della stablecoin FRAX. Se FRAX viene scambiata ad un valore superiore a $ 1, il protocollo riduce il rapporto. Se FRAX viene scambiata a meno di $ 1, il protocollo aumenta il rapporto.

Oltre alla governance e allo staking, Frax mira a creare la prima versione decentralizzata e senza autorizzazione del CPI (indice dei prezzi al consumo) governato dai titolari di FXS, noto come FPI.

Un altro protagonista potrebbe essere Olympus DAO che è riuscito a consolidarsi come uno dei primi promotori del movimento DeFi 2.0. Molti sostengono che OHM sia la futura valuta di riserva della DeFi, oltre a diventare una sorta di riserva federale decentralizzata.

Con il rilascio di Olympus è arrivato un nuovo concetto per il mondo DeFi: il bond. Per dirla in parole povere, gli utenti possono scambiare token LP o altri asset con degli OHM scontati (rispetto al prezzo di mercato), consentendo così al protocollo di guadagnare liquidità (questo è il meccanismo che governa tutti i fork di Olympus: da Wonderland ad Invictus Dao, passando per RomeDao). Questi bond hanno un termine di maturazione, il che significa che i protocolli non devono più preoccuparsi di farmers mercenari che saltano da una nave all'altra e che tankano il TVL.

Una dei primi bond offerti da Olympus era OHM-FXS, per quella che potrebbe essere una grossa partnership futura.

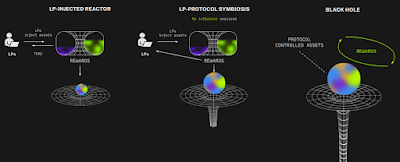

Parlando di "frammentazione" della liquidità, si può citare anche Tokemak, un team che si propone di generare liquidità e distribuirla su tutta la DeFi. Attraverso l'utilizzo dei loro reattori (una specie di pool di liquidità), i protocolli e coloro che governano Tokemak possono indirizzare la liquidità dove preferiscono.

I fornitori di liquidità depositano risorse unilaterali nei reattori e guadagnano TOKE, il token nativo di Tokemak, che possono quindi utilizzare per dirottare la liquidità dove vogliono. I reattori funzionano tramite equazioni di equilibrio che incentivano sia i LP che i LD (ovvero gli stakers di TOKE). Qui per approfondire:

Come Funziona Tokemak: Reattori, Core e Liquidity Director (DeFi 2.0)Infine chiudiamo con un fork di Olympus DAO: Redacted Cartel. Il suo token di rebase nativo è BTRFLY. L'obiettivo è accumulare capitale per "centralizzare" il mondo DeFi.

Il team ha comprato un sacco di CRV, CVX e OHM e potrebbe diventare una sorta di Convex 2.0. Proprio come tutti attualmente vogliono accumulare CVX (e CRV), potrebbe venire un futuro in cui protocolli e DAO cercheranno di accumulare più BTRFLY possibili.

Nella tabella di sotto un'infografica che mostra alcuni di questi token con relativo prezzo e market cap: